相信对于我们中的许多人来说,房子都是一项“越多越好”的物件。但现实情况是,对于许多人来说,攒出一套自住房的首付似乎就已经拼尽全力了,即使有心想再买一套房子,也实在难以一次性拿出一笔可观的首付款来。

如果有人告诉你,“利用你现有房产的equity,就有可能在不支付现金的情况下付掉一套投资房的首付”,这听起来会不会像天方夜谭?

但实际上,对于那些资深的房产投资者来说,equity确实是一件极为强劲有力的“兵器”,让他们可以“兵不血刃”——在完全不动用自己的现金储蓄的情况下就买下另一套投资房产,以至于打造出自己的房产投资组合。

那么,equity到底是什么?

房产术语中的equity在中文里叫做房屋净值,指的是房主对于房屋的权益价值,用更直接的语言解释的话,就是:

房屋净值(homeequity)等于房屋价值减去房屋债务。

举个例子,如果你的房子目前市值$60万澳元,你还有$40万的贷款没有还,那么你在这套房子中的房屋净值(equity)就是$20万;而这$20万,就是属于你的资产。

在大部分情况下,equity都是一笔只存在于“理论上”的资产,它静静地埋藏在你的房产之下,看不见也摸不着——除非你主动去利用它。

怎么利用你的equity?

从大方向上来讲,将理论上的equity变为实际上的资产,有两种办法:出售房产或进行二次贷款。

如何通过出售房产来提取equity是非常显而易见的:当你把房子放到市场上卖掉时,除了还没偿还掉的银行贷款之外,剩下的部分都是你的。

而更多有经验的房产投资者,则会选择通过二次贷款的形式来提取自己的equity,并进一步拓展自己的投资。

一般来说,通过贷款来提取equity的常见形式有以下两种:

申请信用额度(lineofcredit)

Lineofcredit本质上是一种基于你的equity的个人贷款。

当你进行这一申请时,银行会基于你的equity为你批准一定数额的信用额度,你可以用这些信用额度来进行房产相关的翻修、升级,也可以用于买车、度假、进行其他消费。

提取equity作为投资房的首付

这是资深房产投资者常用的equity“玩法”——将已有房产中的equity作为另一笔投资房贷款的首付,从而做到不掏现金就购下另一套投资房产。

怎样提取equity作为首付买投资房?

如果你计划用equity来购买投资房,那么首先要做的就是为你的房屋进行估价,这样你才能了解到你可用的equity到底有多少。

继续使用前文的例子——假设你的房子按目前的市值估价$60万澳元,你还有$40万的贷款没有还,这意味着你在这套房子中的房屋净值(equity)就是$20万。

但是要注意的一点是,这$20万不是你最终能从银行贷出的额度。当银行用equity进行贷款评估时,通常的最大借贷额是估价的80%减去你的未偿还债务,具体到这个例子中就是:

$600,000*80%–$400,000=$80,000

不难看出,你实际上能提取利用的equity,是低于理论值的——但这仍然是一笔非常可观的首付款。对于你利用equity的借贷能力大致了解之后,就可以按照你的实际情况去选择你所看好的投资房产、并联系专业的贷款经纪人为你提交贷款申请了。

当然,和其他普通的贷款申请一样,银行也同样会将你的收支、资债、所购房产等其他因素综合进行考量评估;以及,如果你愿意支付贷款保险(lendersmortgageinsurance),也有能够借贷高于估价80%的可能。

有哪些事情需要注意?

当你决定利用equity来进行房产投资的时候,一定要确保自己留有适当的财务缓冲空间。如果你的手头没有额外的现金时,最好不要将所有的equity全部用于房产投资。

另外,在采取行动之前,不妨先咨询专业人士,详细了解整个贷款和投资的流程,并将理论与你的实际财务情况相结合,宏观地考量可行性。

最后,确保你的身边有一支专业的投资团队——为你出谋划策的投资策略师、优秀的贷款经纪人,认真负责的房产过户律师,让他们为你快速高效地解决投资道路上所遇到的问题,而你也可以有更多的时间和精力来拓展收入、更快地积累更多的equity。

效果图

澳大利亚

【澳洲公寓】MSQ三期Aura

效果图

澳大利亚

【澳洲公寓】MSQ三期Aura

效果图

澳大利亚

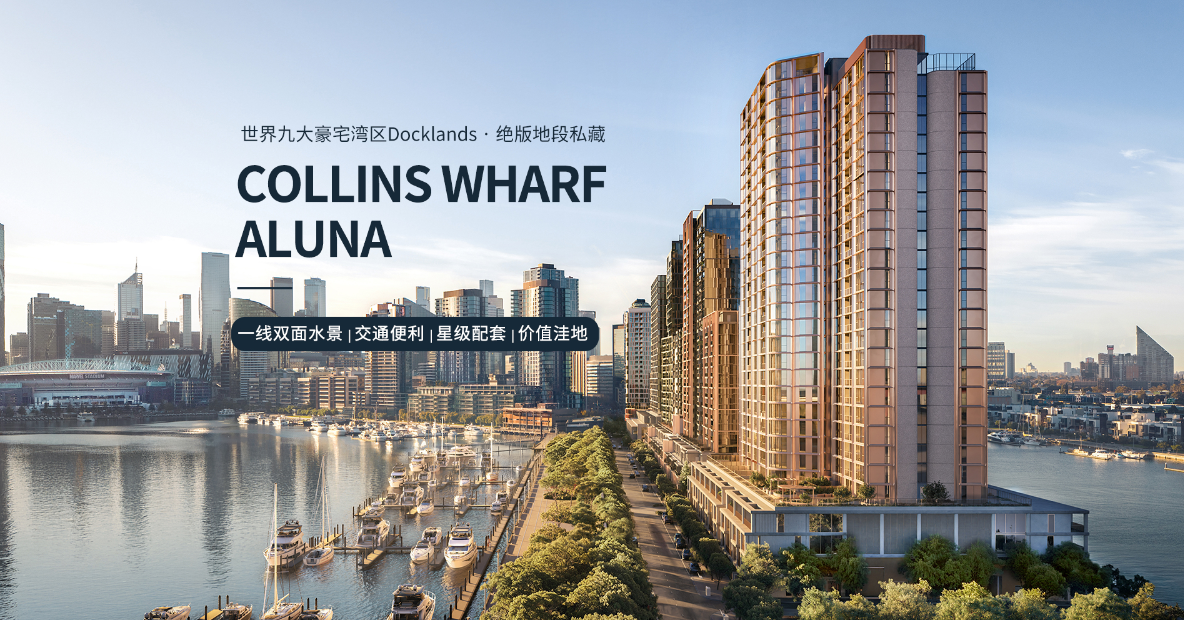

【墨尔本公寓项目】ALUNA

效果图

澳大利亚

【墨尔本公寓项目】ALUNA

效果图

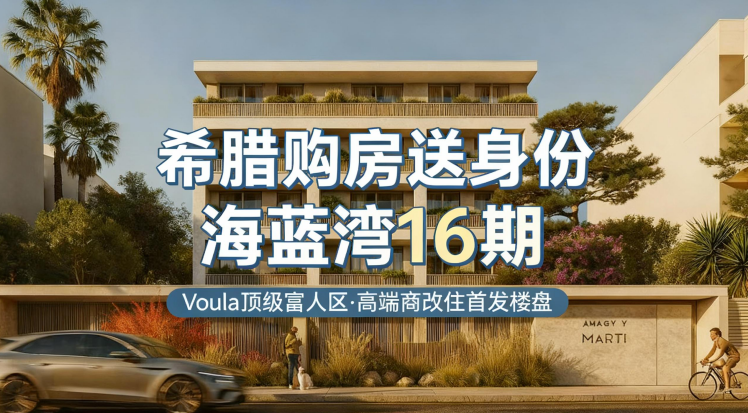

希腊

【希腊公寓项目】海蓝湾十六

效果图

希腊

【希腊公寓项目】海蓝湾十六