打算买自住房的人来说,

房子就是刚需,

不管房价如何变化该买还是得买。

不少人会选择以贷款的方式来买房,

可是贷款的流程大家都清楚吗?

拿好这份自住房贷款全攻略!

以后贷款不会再走冤枉路!

选择贷款机构,提供基本资料

澳洲有各种房屋贷款机构,贷款产品也千差万别。大家要仔细甄选,选择一个最适合自己的。

不同银行或机构提供的贷款方案是不同的,有些利率很低,有些可以现金返利……。但贷款方案太多,常常让人挑花了眼。

很多初涉贷款领域的小白会觉得,贷款的话,肯定选利率最低的那个啊!

当然不可否认,低利率确实是重要的考量因素。但有一些低利率的产品并不适合每一个人,比如审核时间、对资料的审核严格度、对申请人的身份要求、对房产面积要求等等。

所以当你不能确定哪个贷款方案最适合自己的时候,可以找broker给出一些专业方面的建议。broker有足够的资源信息,能够根据你的个人情况从众多的贷款机构产品中,选择最合适的你的贷款产品,并调配最优惠的贷款政策。

想要申请房屋贷款,大体上会需要以下基本资料。

身份证件:护照、澳大利亚签证、澳洲驾照等

收入情况:工资单payslip、雇佣合同副本/雇佣信、证明工资的银行流水单、其他收入(租金、奖金等)

如果是自雇人士,需要提供最近2年的纳税证明

资产情况:存款证明、储蓄账户流水单、现有的房产、汽车

负债情况:信用卡、已有的房贷、其余个人贷款等

预购住宅买卖合同

做预批,估算贷款额度

买房前先确认一下自己大概能从澳洲的银行获得多少贷款,这是非常重要的。澳洲的银行一般会为客户做一个贷款预批,银行会根据你的综合情况,给出的一个最高贷款额度。

但是请注意,最高贷款额度并不意味着你可以获得的最终的贷款数额,最终贷款数额一般是小于或等于最高贷款额度的。

做预批的话,根据每个人的不同情况,所需要提交的材料是不同,具体需要准别哪些材料,建议买房前3个月联系银行或者broker。

专业的Broker会根据你的情况和要求挑选出最适合的银行进行申请预批,并提前准备好几套方案,在递交之前帮你审查完信用记录,收入情况和生活支出情况,以确保你获得理想的贷款预批额度。

安排银行进行估价

银行先对房子做实际价格评估,然后选择“实际评估价格”和“合同购买价格”两者中较低值为标准放贷,银行估价的结果会直接影响贷款的额度。

举个例子,假设一物业的合同价为$100万澳元,银行估价只有80万澳币,那即使贷款比例80%,那贷款额也只能算64万澳币。短缺的16万澳币就需要客人自己想办法筹集。

如果澳洲本地收入人士可以选择提高借款比例,若贷款比例超过80%会产生高额的保险费(LMI)。

其实大家也应该看出来了,对于资金紧张的贷款者来讲,房子估价如果偏低的话影响还是很大的。

所以这个时候就很需要有broker来从旁协助了。目前因为疫情的原因每一家银行都是随机选取估价公司来进行估价的,经验资深的broker知道银行和哪些估价公司有合作关系。

broker能够敏锐的把握各个银行和估价公司的估价走向以及政策,还有不同时期银行面对“借贷风险”的不同态度,并提前为你准备多套估价方案。

提交贷款申请,交房后还款

通常在贷款申请提交后一周内能得到银行的贷款批准。贷款审批通过后,银行会将贷款合同寄到申请人的地址,申请人签好字后,寄回银行就可以了。

通常房贷的首次还款会是在交房后的一个月。

一些贷款中可能会遇到的问题,给大家简单罗列一下

澳洲买房贷款比例是多少

澳洲首付比例低,最低10%就可以购房,有本地收入的澳洲人士或PR在澳洲贷款比例通常可高达70%-90%之间。

年轻人甚至没有身份的留学生也可以以父母为担保人来贷款,贷款额度可高达80%。而海外收入的中国公民也有机会享受高达60%-70%左右甚至更高的贷款。

澳洲买房贷款年限是多少

在澳洲买房一般贷款年限包括10年,20年,30年,贷款年限关乎日后还贷月供,需要根据自己的经济状况来选择。

效果图

澳大利亚

【澳洲公寓】MSQ三期Aura

效果图

澳大利亚

【澳洲公寓】MSQ三期Aura

效果图

澳大利亚

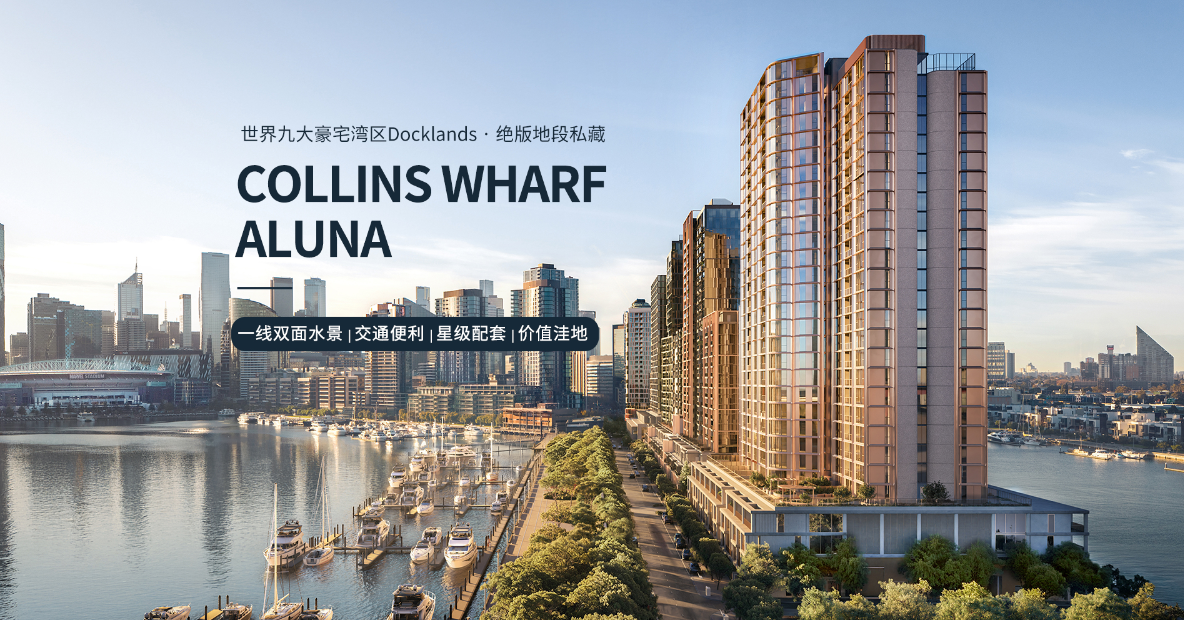

【墨尔本公寓项目】ALUNA

效果图

澳大利亚

【墨尔本公寓项目】ALUNA

效果图

希腊

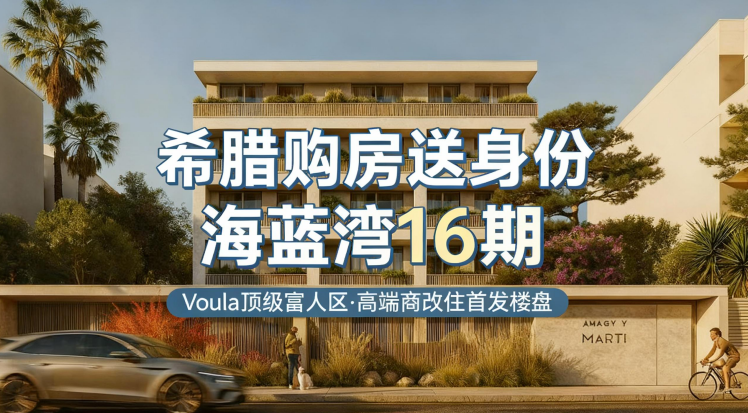

【希腊公寓项目】海蓝湾十六

效果图

希腊

【希腊公寓项目】海蓝湾十六