无论是找到一块地来建造房产或者对现有土地进行拆分,通过开发房产赚取利润几乎是每个人的澳洲梦。在开启澳洲梦的征途前详细的了解房产开发的相关税务细则(资本利得税,普通收入以及商品及服务税)非常重要。

针对普通的“一次性房产开发者”(指不是以房产开发为生的开发者,或没有房产开发“背景”)的房产开发者,这类人群的房产开发在税务上主要可归类为两类:

1、具有盈利计划的房产开发(Profit Making Scheme)

2、开发后持有房产并赚取租金收入(Earning Rental Income)

具有盈利计划的房产开发(Profit Making Scheme)

从单次房产开发的交易中获得的利润在符合以下两种情况下会被认为是一次具有盈利计划的开发活动:

进行交易的意图或目的是为了获得利润或收益:

房产开发的交易以及赚取的利润是以生意(carryonabusiness)的方式进行的。

澳大利亚税务局(ATO)提供了多种案例明确表述了在何种情况下会进行的房产开发会被认定为盈利计划,例如:

纳税人购买了一块空置土地,建立联排别墅(townhouse)后卖出;

纳税人将自有房产的土地进行分割,分割后建设一栋别墅(house)或单元楼(unit)后卖出。

在税务的认定上,从一次具有盈利计划赚取的收益将会被认定为普通收入(OrdinaryIncome),纳税人的收益将会按照普通收入的税率在房产交割的财年(SettlementDate)进行纳税(2021年BaseRateEntity公司税率为26%)。也意味着纳税人就算持有该房产超过12个月,也不能获得50%的资本利得税减免。

资产变现的资本利得税(CGT on Mere Realisation of a Capital Asset)

那么在何种情况下房产交易会被认定为是一种资产变现(Mere Realisation),并且可能会被归入资本利得税,从而有机会获得资本利得税减免?

以下为一些案例:

我们常见的纳税人卖出自己长期持有的投资房;

纳税人分割自住房土地的一部分,卖出分割后的空地(注意:分割后的土地在卖出时需要考虑资本利得税,因为不再符合自住房资本利得税豁免的规定);

纳税人卖出自用的办公室或者是厂房;

农场主分割自己的农业用地,并将分割后的土地出售(需额外满足其他条件,欢迎联络我们进行咨询)

在税务的认定上,从资产变现中获得的收益将不会被认定为普通收入,而是进入资本利得税体系(CGTRegime)。如果持有的房产超过12个月,并满足其他资本利得税减免的条件的情况下,可获得50%的资本利得税减免。额外的,符合经营性资产(ActiveAsset)条件的小型企业,可使用小型企业企业资本利得税优惠(SmallBusinessCGTConcessions)来进一步降低资本利得税。同时资本利得税缴纳的财年是合同生效日/签订日(Contract Executed or exchanged)。

如何考虑商品及服务税?

在卖出新建成的民用房产时,税务认定为卖方的交易是可征税供应(taxablesupply),这也意味着,具有盈利计划的房产开发项目需要额外加收10%的商品及服务税,所以卖方需要将这部分额外的10%缴纳给税务局,而在房产开发涉及含有商品及服务税开支部分的开销,可进行冲抵。如果分割土地,建成房产并且持有进行出租赚取收入,在后期卖出房产时还需考虑持有的具体时间跨度,在不满足持有时间要求的情况下,仍然需要缴纳10%的商品及服务税。

总结

如果开发活动涉及到建设(construction)并销售,而非长期持有赚取房租收入,那么极有可能被认定为一个具有盈利计划的开发项目,则需要考虑收益为经营所得,同时需要考虑商品及服务税的相关税务。

而如果仅仅是进行土地分割,将分割后的土地卖出,则税务认定更倾向于资产变现。

显然,纳税人希望他们从开发活动中获得的销售利润被视为资产的变现,这样就可以利用资本利得税的减免以及其他资本利得优惠降低税务成本,同时避免商品及服务税。然而,在大多数情况下(特别是开发活动涉及到建设),资产的处置将被视为一个盈利计划,并作为普通收入征税,同时还需要考虑相关的商品及服务税税务。

文章来源于:澳洲财税观察,作者扫地僧Jacky

效果图

澳大利亚

【澳洲公寓】MSQ三期Aura

效果图

澳大利亚

【澳洲公寓】MSQ三期Aura

效果图

澳大利亚

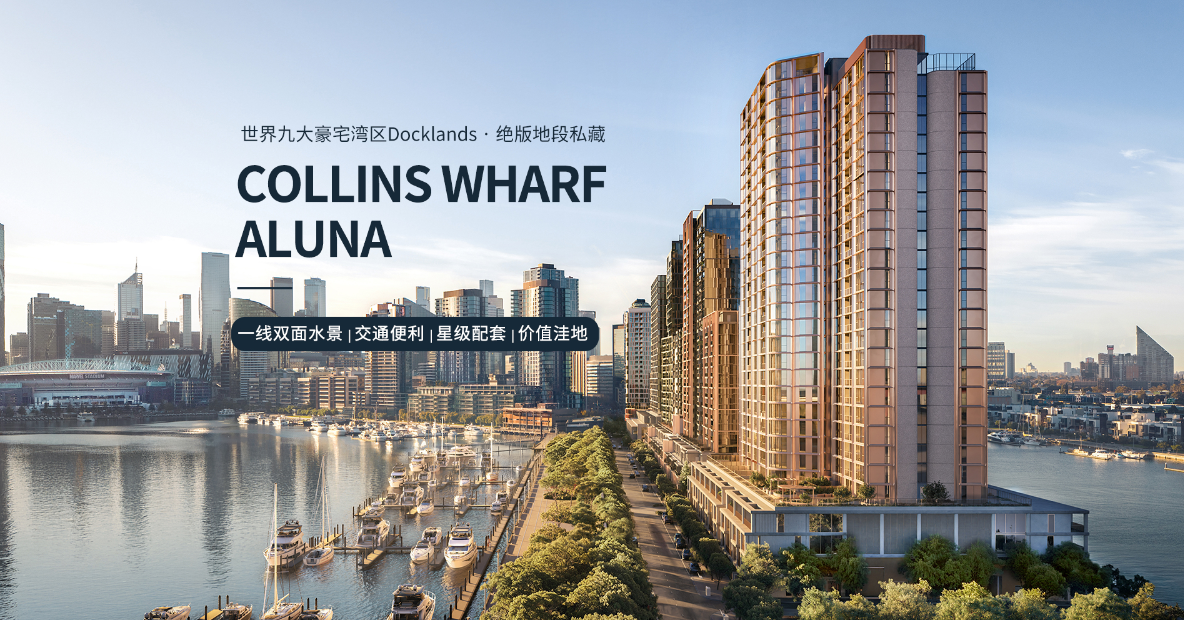

【墨尔本公寓项目】ALUNA

效果图

澳大利亚

【墨尔本公寓项目】ALUNA

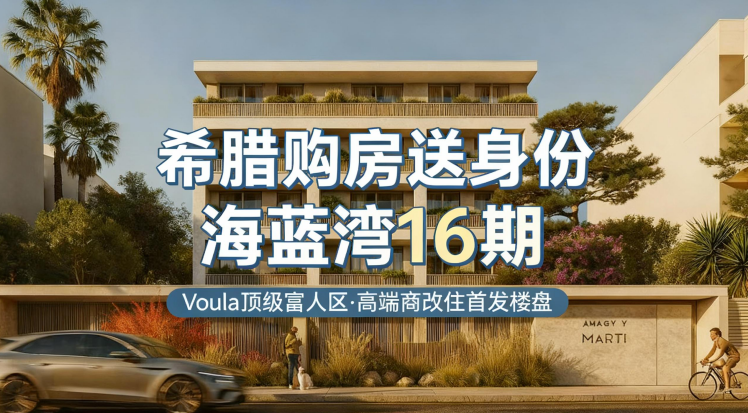

效果图

希腊

【希腊公寓项目】海蓝湾十六

效果图

希腊

【希腊公寓项目】海蓝湾十六