上周,澳洲央行(RBA)公布了11月利率决议会议纪要,这一文件的公布以及澳联储主席布洛克,在澳洲投资证券委员会论坛(ASIC Forum)上的发言再次震慑了澳洲各界——澳联储准备继续加息!

澳洲通胀持续过热

根据统计局公布的数据可见,在11大类商品和服务价格中,除了家居用品,以及教育费用分别下降了0.8和0.4以外,其他9大类商品和服务价格均继续上涨。

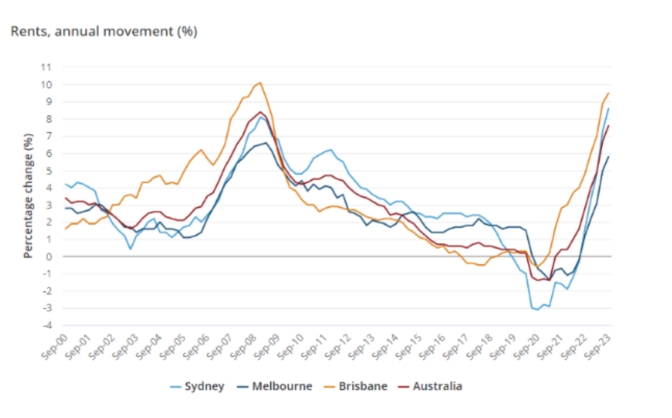

在上涨的9大类别中,房屋及相关价格(Housing)、交通(Transport)和通信(Communication)等增幅显著,而这3大类别中,房屋及相关价格(新屋价格和房租价格)则涨势凶猛,其年化增长率(从2022年9月到2023年9月)已经达到7%。

继续细分,房租价格的年化涨幅更是达到了7.6%,成为了2009年以来的高水平。

另外,细心的读者会发现,第三季度的房租价格涨幅虽然出现了下滑(从第二季度的2.5%下降至第三季度的2.2%),但是这一降幅却是由联邦政府的房租补助(Commonwealth Rent Assistance)贴补而带来的下降。

如果没有这一补助政策,那么消费者实际支付的租金价格将至少高出目前水平的15%,从通胀的角度来看,消费者物价指数中的租金增幅将与第二季度持平,达到2.5%。

导致房租价格久久不能回落的,正是此前我们不断提到的“租房危机”。

出租房空置率的历史新低,导致了各大首府地区的供给失衡,供不应求的情况遍布各大城市。以维州为例,墨尔本商务中心地区及近郊地区的空置率仅为2.4%,不仅如此,就连偏远地区的空置率也仅为2.3%。

仅在刚刚过去的2022年,共计50万海外净移民争相涌入了澳洲。相当于占到了总数的2%。而对于早已是寸土寸金的澳大利亚房地产市场来说,这2%海外人口带来的需求增长,就导致了房租价格的持续上涨。

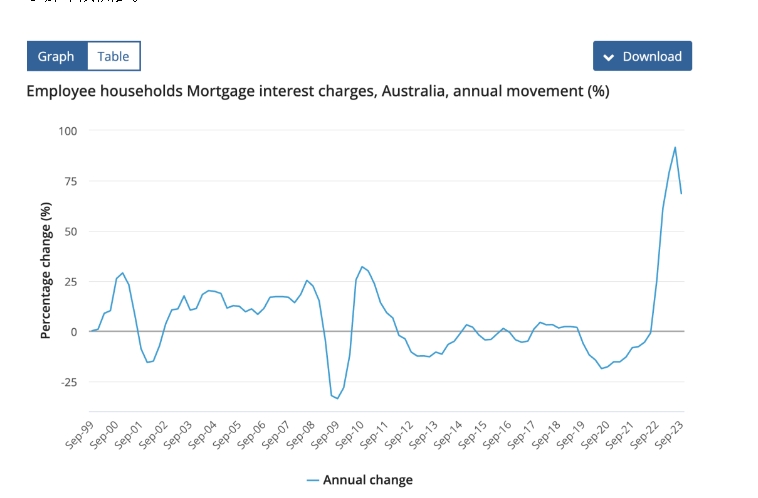

更糟糕的是,随着利率的不断走高,许多出租房的房东(大多为地产投资者),就不得不把增加的按揭额度转嫁给租客,造成了央行一加息,房租就上涨的恶性循环。

而房租一上涨,消费者物价指数(通胀)也上涨,这几乎成为了一个无法打破的死局。

房价创下历史新高

上周四下午,一组数据震惊了澳洲各界——澳大利亚房价创下历史新高!

在地产数据门户CoreLogic公布的报告中可见,全澳房屋价格指数(Home Value Index)在2022年4月创下历史新高之后就不断降温,并在今年1月23日触底。

但是,在接下来的10个月里,房屋价格指数持续上涨8.1%,并在本周二(11月22日)创下历史新高。

对于已经进入房市的居民来说,资产增值无疑是一个振奋人心的消息,特别是在目前上百万新移民大举涌入澳洲的情况下,在千军万马过独木桥的竞赛中夺得一亩三分地,圆了那个澳洲梦。

图片

对于势不可挡的澳洲房价,CoreLogic的首席分析师Lawless表示,目前的房价逆周期上涨并不合理,因为当下的高利率和高通胀都是购房者肩上的巨大负担。

导致房价逆袭并创纪录的,其实是房市的供求失衡。

确实,从经济周期的角度来看,目前的澳洲和其他西方国家一样,大多处于衰退周期当中。

在衰退周期中,央行连续加息控制居民的消费和企业的商业活动,从而起到资产和物价下降的作用。

图片

澳央行未来几个月还会加息?!

上周,澳洲央行(RBA)公布了11月利率决议会议纪要,这一文件的公布以及澳联储主席布洛克,在澳洲投资证券委员会论坛(ASIC Forum)上的发言再次震慑了澳洲各界——澳联储准备继续加息!

澳洲中央银行本月稍进行本轮紧缩货币政策周期以来的第13次加息,将现金利率提高到4.35%,尽管认识到一些家庭正因去年5月开始加息以来,供还房贷付款急剧增加而遭受「痛苦的财务挤压」。

图片

由于房地产市场供需失衡,以及高利率环境下房价再次创下新高,房租水平也居高不下,这导致通胀数据上涨。与此同时,澳大利亚不断涌入的移民可能加剧租房危机,使房租不断攀升的房租在通胀中所占比重持续增大。

所以在月初的会议上权衡是连续第五个月维持利率不变还是恢复加息时,董事会成员指出,到2025年底无法实现董事会通胀目标(把通胀率降回到2%至3%区间)的风险已经增加,调整货币政策以缓解这种情况是适当的。

效果图

澳大利亚

【墨尔本公寓项目】ALUNA

效果图

澳大利亚

【墨尔本公寓项目】ALUNA

效果图

希腊

【希腊公寓项目】海蓝湾十六

效果图

希腊

【希腊公寓项目】海蓝湾十六

效果图

澳大利亚

【墨尔本公寓】伊洛公馆

效果图

澳大利亚

【墨尔本公寓】伊洛公馆