金融比较公司Compare Club的最新研究揭示了一个引人关注的现象:“父母银行”已成为许多年轻澳洲人购买首套房的重要资金来源,但这一做法也给一些父母带来了财务负担。一项针对1,000人的调查显示,约20%的父母已向子女提供了大额财务援助,贷款金额在许多情况下高达75,000澳元或更多。此外,还有47%的父母正在考虑提供类似帮助。

Compare Club的研究主管Kate Browne指出,这种资助模式导致6%的父母陷入债务,约2%的父母甚至不得不采取反向抵押贷款的方式筹集资金。Browne表示:“父母银行”虽然是许多年轻澳洲人实现购房梦想的可行途径,但对父母财务安全的影响值得深思。“当父母耗尽储蓄或背负债务来帮助子女时,他们往往会牺牲自身的财务稳定性。我们甚至看到父母银行实际上像一个无监管的贷款机构运作,但却缺乏应有的安全保障。”

Browne建议,虽然许多澳洲人有能力帮助子女购房,但父母在提供资助前,应仔细考虑对其退休金的影响。“例如,从财务健康角度来看,人们需要确保自己有足够的资金来支付养老护理等费用。”她还提到,反向抵押贷款虽然可以作为一种选择,但通常伴随高利率,应谨慎对待。

与此同时,Compare Club的研究显示,越来越多的澳洲人正在承受账单压力。根据该公司的账单压力指数(Bill Stress Index),自2024年5月以来,用超过75%收入支付账单的高收入家庭比例飙升了246%。在各项压力来源中,水电费居首,45%的受访者认为这是主要负担;其次是房贷还款,占26.2%;租金压力占比20.1%。

这一调查结果出炉之际,CoreLogic的最新数据显示,澳洲房市动态正在改变。2024年12月,全澳房价下跌0.1%,为近两年来首次下降。CoreLogic研究总监Tim Lawless表示:“自2024年下半年以来,房价增长持续放缓,主要原因是购房需求因可负担性问题受到抑制,而市场广告供应量趋于上升。”

总结

“父母银行”现象在澳洲日益普遍,许多父母通过提供大额财务援助帮助子女购房,但这一做法也带来了财务风险。父母在提供资助前,应仔细评估对其退休金和财务稳定性的长期影响。与此同时,澳洲房市的动态变化也反映了市场供需关系的调整,购房需求因可负担性问题受到抑制,而市场供应量则趋于上升。这些因素共同影响着澳洲房产市场的未来发展。

效果图

澳大利亚

【澳洲公寓】MSQ三期Aura

效果图

澳大利亚

【澳洲公寓】MSQ三期Aura

效果图

澳大利亚

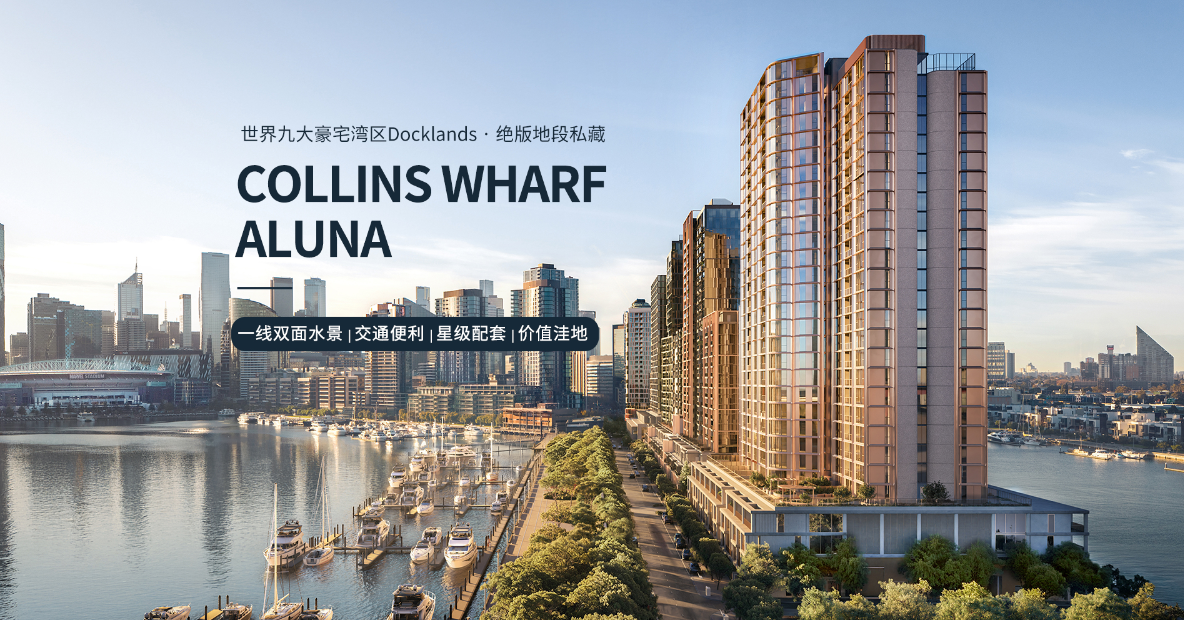

【墨尔本公寓项目】ALUNA

效果图

澳大利亚

【墨尔本公寓项目】ALUNA

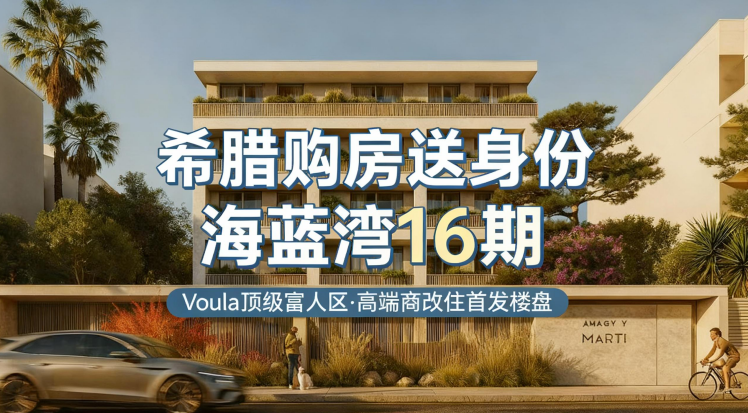

效果图

希腊

【希腊公寓项目】海蓝湾十六

效果图

希腊

【希腊公寓项目】海蓝湾十六