资产的资本收益或资本损失是指资产买入时的成本与资产卖出时价格的差异。资产增值税(Capital Gains Tax,CGT)是针对您在出售资本资产(例如房地产)中所获得的资本收益的税项,通常会大大增加您需要支付的税额。

CGT的主要豁免之一是主要居所豁免。如果您是澳大利亚税务居民,您出售您居住的房屋时通常可以适用CGT的主要住所豁免。

“主要居所”

一般来说,如果符合以下条件,一个物业会被视为您的主要居所:

·您和您的家人在里面居住

·您的个人财物在物业里面

·您的邮件通讯寄到这个地址

·您在选民登记册上登记这个地址

·物业安装设置了电话、煤气、电力等服务

主要居所豁免是一个优惠力度很大的豁免,如果纳税人并没有另外一个物业作为主要居所,即使纳税人不再居住在该物业,该豁免在一定条件下仍然适用。即使您以前的主要居所出租了,也有一个特殊的六年规则,即如果您在出租后的六年内将物业出售,则可以使您继续免征CGT。

在2019年12月12日之前,在满足上述条件和要求下,居民(税务居民)和外国居民(非税务居民)在出售作为主要居所的物业时,都可以享受CGT的全部或部分豁免。

在澳洲有主要居所的外国居民

但是,在不久的将来,如果当您的澳大利亚住宅物业发生CGT事项(例如,出售该住宅物业)时,您为外国居民(非税务居民),那么您不会再有资格享有主要居所豁免。

在2019年10月,将外国居民排除在CGT主要居所豁免之外的法案被重新提出,而在2019年12月12日,莫里森自由党政府通过了《2019年财政法修正案(减轻住房负担措施)法案》(Treasury Laws Amendment(Reducing Pressureon Housing Affordability Measures)Bill2019)以修订1997年收入税评估法(Income Tax Assessment Act1997)。新法自2020年7月1日起生效。

这一变化明确反映政府遏制向外国居民提供有关澳大利亚住房优惠的决心。政府的主要目的是确保只有澳大利亚税务居民才能享受免税待遇,并通过对拥有澳大利亚住房的外国居民实施更严格的规定来改善房屋负担能力。

根据新法律,如果您在澳大利亚出售主要居所物业时是外国居民,那么除非有例外情况,否则您无权获得CGT的主要居所豁免。这意味着如果您被视为外国居民,除非您可以重新确立您澳大利亚税务居民身份,否则您将没有资格获得CGT豁免,这个要求比返回澳大利亚将物业变成您的主要居所要困难得多。

举例说明,在2019年12月之前,您短暂离开澳大利亚并有返回澳大利亚的打算,只要您回到澳大利亚,并且重新住进该物业,并且没有其他物业作为主要居所,您就可以享受CGT的豁免。但是在新法生效后,您不要重新住进该物业,您更需要重新确立您的澳大利亚税收居民身份,这是一个更高的标准。确立税务居民身份会考虑各种因素,例如您在澳大利亚的目的,您的家庭和业务与澳洲的关系,是否开设银行账户以及您的交际和生活安排等等。一般来说,还会要求您在税务年度的一半时间处于澳大利亚境内。

过渡期

新法律对于2017年5月9日之前拥有的物业给予了一定的过渡期。简单来说,如果您的房产是在2017年5月9日之前购得的,并且可以在2020年6月30日(签订合同之日)或之前出售,即使您是外国居民,您仍然有资格获得CGT主要居所豁免。但是,对于在2017年5月9日至2020年6月30日之间购置的房产,除非发生“重大人生事件”,否则CGT主要居所豁免不再适用。

“重大人生事件”

2020年6月30日之后,外国居民要获得CGT主要居所豁免的条件是,符合“重大人生事件测试”。

首先,该个人作为外国居民身份的时间必须短于六年(包括六年)。在CGT事件发生时已经连续作为外国居民六年以上的人会被排除在外,即使发生某些重大人生事件,也没有资格享有豁免。

然后,如果以下情况发生,则可以满足“生涯事件”的条件。

1.绝症/重病晚期

2.死亡

3.离婚或分居

绝症/重病晚期

如果,个人在其在外国居留的全部或部分时间里,该人,其配偶,或未满18岁的孩子患有“绝症/重病晚期”,那么他(她)将满足该要求。除此之前,这条件特别需要,两名医生共同或分别证明患者所患的疾病或受伤程度很大可能会导致患者在证明后的24个月内死亡。

死亡

如果个人在外国居留期间,该人,其配偶或在其未满18岁的任何一个孩子去世,该个人则满足该条件。

离婚或分居

如果发生CGT事件是由于在家庭法的背景下(例如在离婚或分居或类似的抚养协议的情况下)个人及其配偶之间分配资产而发生的,那么也同样满足该条件要求。

结论

在2020年7月1日之后,外国居民,在没有“重大人生事件”的情况下出售其在澳大利亚的主要住所,将受到以上法律变化带来的重大影响。这意味着这些房产拥有者将无权获得CGT的主要居所豁免,并应就出售该物业获得的全部资本收益缴纳税款。税项将被添加到他们的可纳税收入中,并且将大大增加他们需要支付的税款。因此,如果您打算在海外居住期间出售您以前澳洲的主要居所,您可能需要提前计划并在2020年7月1日之前提前出售,或者等到您返回澳大利亚并确立税务居民身份之后再出售。如果您近期没有出售房屋的计划,也请您,在您返回澳大利亚后,或者三个生涯事件之一发生在您海外居住的6年内,才考虑出售您以前的主要住所。

Q&A

问:如果我以前从未住过该物业,并且一直租出,新法律对我有什么影响?

答:没有变化。不管是旧法还是新法,您都没有主要居所豁免。

问:如果我以前是澳洲税务居民时曾居住在该物业中,但是我已经在海外居住了6年以上,新法律对我有什么影响?

答:没有变化。不管是旧法还是新法,您都没有主要居所豁免。

问:如果我以前是澳洲税务居民时曾住过该物业,我在海外居住了不到6年。我在海外时把房子出租,我打算在回到澳大利亚之前就出售该物业,会有什么影响?

答:

1)旧法:有资格获得主要居所豁免

2)新法:

a.在2020年6月30日前签订房屋买卖合同

i.对于2017年5月9日之前购置的物业:有资格获得主要居所豁免

ii.对于2017年5月9日之后购置的物业:全部资本收益将作为应课税款项

b.在2020年6月30日后签订房屋买卖合同:除非在海外居住的这六年中发生“重大人生事件”,否则全部资本收益将作为应课税款项

问:如果我已永久返回澳大利亚(重新建立了税务居民身份),并想出售在海外居住时被腾空或出租的物业。

答:没有变化。只要您可以重新建立您的税务居民身份,并且您没有其他财产作为主要居所,您就有资格获得豁免。

温馨提示:文章源自网络,所述观点不代表尚澳观点,仅供参考!投资有风险,入市需谨慎!文章中宣传素材(图片/视频/VR)部分源自网络,其著作权归作者所有;如原作者表明其身份并且停止使用该素材,请及时与本网联系!

效果图

澳大利亚

【澳洲公寓】MSQ三期Aura

效果图

澳大利亚

【澳洲公寓】MSQ三期Aura

效果图

澳大利亚

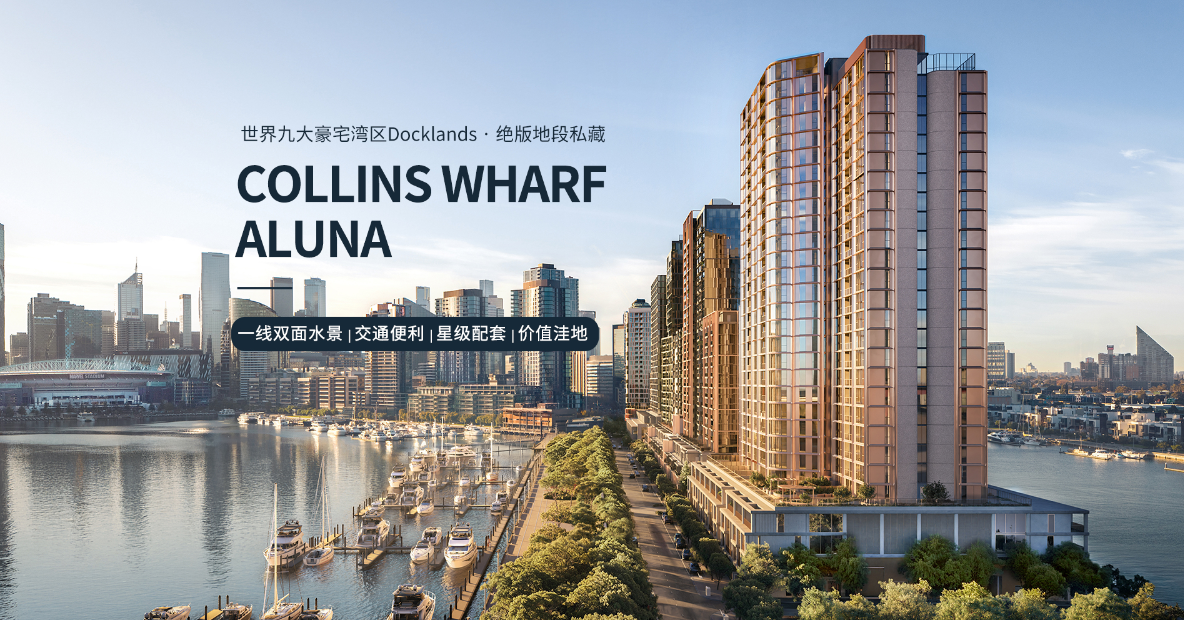

【墨尔本公寓项目】ALUNA

效果图

澳大利亚

【墨尔本公寓项目】ALUNA

效果图

希腊

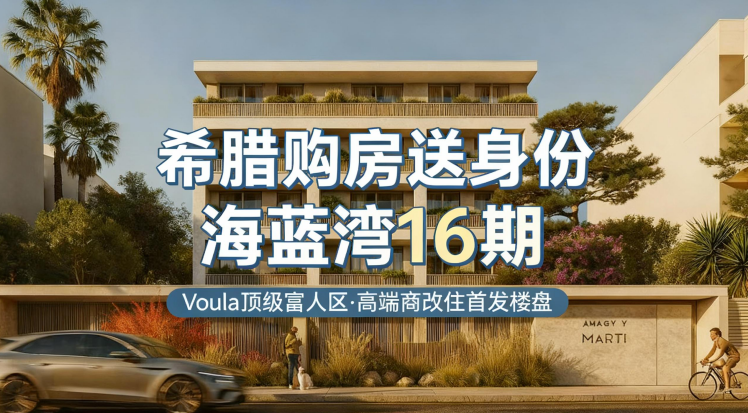

【希腊公寓项目】海蓝湾十六

效果图

希腊

【希腊公寓项目】海蓝湾十六