澳洲贷款机构是如何审批个人房屋贷款的呢?

是不是我们银行里有足够的存款,我能准时还月供就可以呢?

银行通常会对两个方面进行审核:

借贷安全性(Security)和还款能力(Serviceability)

为确保贷款在您的财务承受范围内,银行要审查您个人和家庭的收入支出,看是否有盈余来负担还款,同时也要考虑您的信用记录、存款和就业情况等因素。

澳洲的几十个贷款机构,对贷款者的还款能力的计算公式和审核标准略有差异,但计算个人财务盈余的基本原则是:

个人财务盈余=个人税后收入–现有的贷款和信贷额度–生活支出–(新贷款+缓冲额度)

如果盈余大于零的话,被视为基本上有还款能力。海外人士贷款的话,这个盈余额需要达到一定的数目。

计算税后收入时,除了基本工资外,有时银行会接受加班费、奖金、佣金和政府补贴的全部或部分作为收入。当接受加班费之类的非固定收入,贷款者需要提供更长时间的收入证明或雇主信或雇佣合同,因为贷款机构需要有足够的信心来相信这些额外收入是稳定的。现有的或计划中的投资房的租金也是收入的一部分。考虑到会有出租管理费等支出,贷款机构一般接受80%的实际租金收入,有的银行还会考虑负扣税因素。由于近期的政策收紧,申请贷款时不能单单依靠租金收入作为唯一的收入来源。对于自雇人士,还要考虑到您的生意的财务状况。

计算现有贷款支出的时候,银行一般会作比较保守的计算,使用的缓冲利率要高于实际的偿还利率。如果您有信用卡的话,就算没有透支,银行也可能将信用额度的2-3%算作每月还款。也就是说,信用卡过多,额度过高,都会降低你的贷款能力。有时候,我会根据实际情况,建议客人减低信用卡额度以获取房贷。

生活支出方面,根据澳洲法律要求,贷款者需要提供一个合理的生活支出,包括衣食、交通、医疗、保险、教育开支、消遣娱乐,贷款机构会比较相似家庭类型的常规支出(HouseholdExpenditureMeasures),选择两者中较高的那个数据来计算您的还款能力。这个家庭常规支出表每个季度更新一次。如果您的配偶不工作,贷款机构也会将您的配偶和子女的生活支出计算在内,保证您在还款的同时还能养家。

除了LVR和还款能力计算外,银行还会综合考虑您的信用记录、存款和工作情况,来决定要不要给您贷款。如果您经常更换地址,频繁跳槽,短时期内有过多的贷款或信用卡咨询,还老是长期拖欠信用卡、电话和水电煤账单,那么你的信用评分估计很低,很可能影响正常贷款的审批,或者不得不为爱屋付上一段时间的高利率。

更多疑问,请联系专业的贷款经纪人,您一定会得到满意的回馈。

效果图

澳大利亚

【澳洲公寓】MSQ三期Aura

效果图

澳大利亚

【澳洲公寓】MSQ三期Aura

效果图

澳大利亚

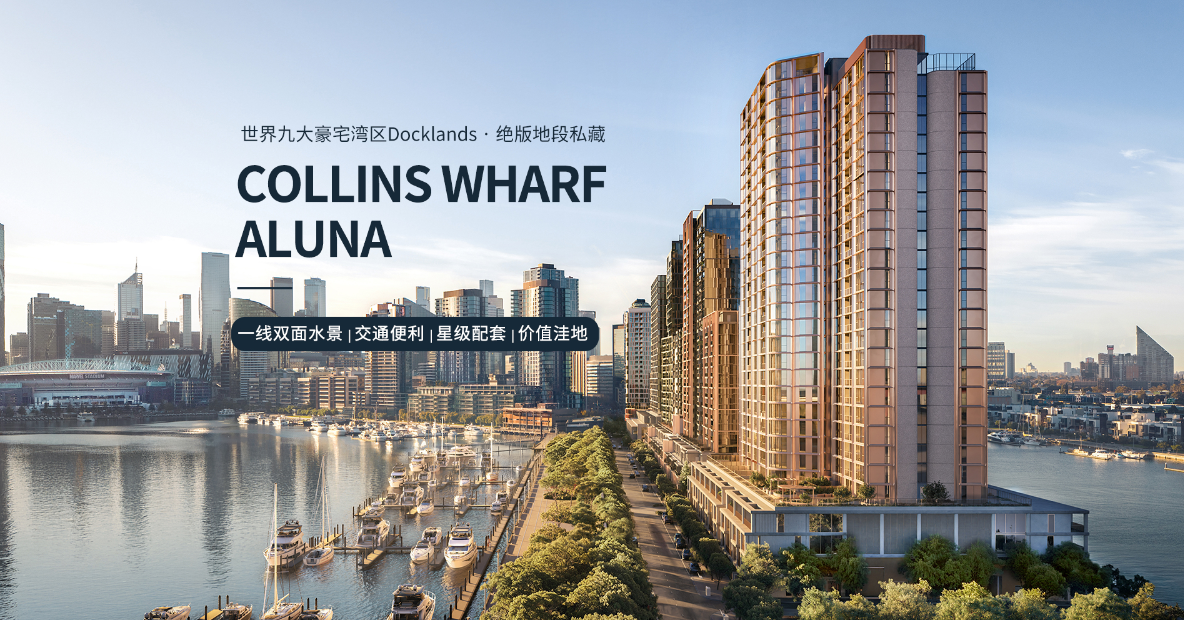

【墨尔本公寓项目】ALUNA

效果图

澳大利亚

【墨尔本公寓项目】ALUNA

效果图

希腊

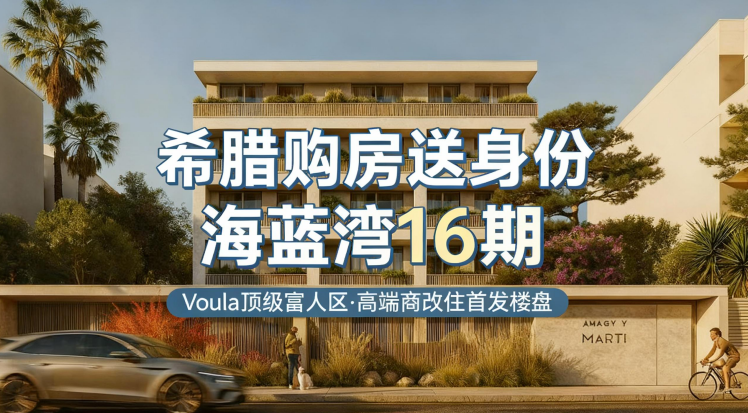

【希腊公寓项目】海蓝湾十六

效果图

希腊

【希腊公寓项目】海蓝湾十六