众所周知,澳大利亚作为全球少数实施投资房产负扣税的国家之一,为广大投资房买家带来了丰厚的实惠:一边享有租金收入,另一边可以从税务局获得退税。

退税的过程中,房产折旧是个非常重要,但是又没有被大多数人好好利用的抵税利器,也因此白白多交了很多税。

今天我们帮助大家梳理一下,如何通过房产折旧来巧妙地减少税务支出。

什么是折旧

只要您的房产可以创造租金收入,那该房产所产生的部分开支费用就可以用来申报税务抵扣。换句话说就是:只有投资房才可以申请折旧!

而除了很多投资者都知道的物业费、市政费、维修养护费用皆可申报抵税,但很多投资者并不知道房产自身的折旧也是可以抵税的,也因此很多人在报税时都错过了这个可以增加退税额度的选项。

折旧抵税指的是,随着时间的推移,所有投资类建筑物及其中的设施所发生的损耗,都被澳洲法律允许由房主为这类损耗向税务局申报为自己的“损失”,将这些损失从自己的收入减去,并以减去损失后的收入作为扣税的基数,这就是折旧抵税。

可申请折旧的固定资产包含:建筑物,家具,办公设备或机械等。而土地是唯一的例外,因为土地价值随着时间的变化而升值,因此不能折旧。

折旧的类型

澳洲税务局(ATO)将允许折旧抵税的选项分为了两大类:

/基本建设工程抵扣/

基本建设工程抵扣(Capital Work Deductions),即如前文所说,投资者可对房屋建筑结构的损耗申报抵税,而且在翻修期间发生的建筑结构升级而发生的开销也可计算在内。

依照条款,所有在1987年9月15日后开始施工的投资型房产,房主都能以每年2.5%的比例申请基本建设工程抵扣,最长可申报时限为40年。

1987年前开工的老式投资型房产,其作为老式建筑的翻新也可以作为房主申报基本建设工程抵扣的依据。

/设施折旧/

设施折旧(Depreciating Assets),指的是该投资型房产拥有者可以对房产内可拆卸的配套设备所产生的损耗来申报抵税,常见的设备有:热水器、地毯、百叶窗、空调、烟雾探测警报等,有些房产内还有吊扇,也可以计算在内。

但需要注意的是,在申请设施的损耗时,并没有一个统一而明确的日期期限。房产内的每件设施都有其不同的使用寿命,价位和折旧比例,用于计算折旧。

/二手房买家的注意事项/

对于要注意的一点是,依据2017年11月15日议会通过的《财政法修正案(房产税务)提案(2017)》中内容,2017年5月9日7:30pm后交换合同的二手房投资者,将无法为已使用过的设施申报折旧,但任然可以为新购置的设施申请折旧。而在2017年5月9日之前购买新房以及二手房的投资者仍然可以像过去一样申请折旧。

如何申请资产折旧

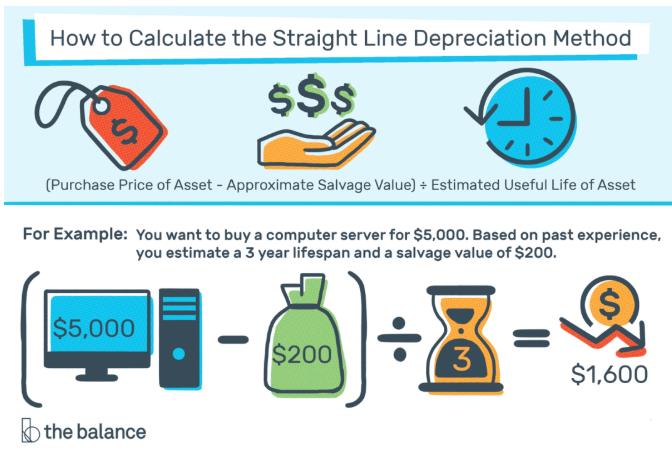

申请折旧减税主要有以下两种方式:

主要成本法(Prime Cost Method),即每年以统一的折旧数额进行折旧申请

加速折旧法(Diminishing Value Method),即申请折旧的房主在购房后的最初几年可申请较高额度的折旧,而在之后以逐步递减的折旧数额进行申请。这也是多数投资者用于最大化房产前五年利益最常用的申请方法。

税务折旧报告

投资房房主在申请折旧之前需申请一份税务折旧报告,这份报告是需要工程造价师(Quantity Surveyor,也称工料测量师)完成的,一份折旧报告在1000澳币左右,但该费用也是可以申请税务减免的。

在工程造价师进入房内检测完毕之后,会计算出物业内所有设备当前价值,以及在未来40年内,每件设备每年会损耗的价值。

工程造价师进入室内主要会记录以下会纳入折旧范围的设施:

建筑结构方面:如地基、主体结构、内外墙、门窗、瓷砖、实木地板、各种管路线路、晾衣架、信箱、电视天线等。

室内装饰方面:如地板、窗帘、空调、电器、家具、防盗报警器、防火灭火装置、车库或院门自动开启装置、热水器、雨水桶和水泵、游泳池泵、独立花园工具屋等。

外部结构:如凉棚,泳池,车道,围墙等。

此外,造价师通常还会收集一些具体信息,如:

物业交房的准确日期(折旧计算日期以交房日期为准)

物业成交价格

购房后是否做过装修或升级等

造价师在折旧报告做好之后,会分别发给房主与房主的会计师。

折旧如何影响负扣税

下面我们结合文章开头讲到的澳洲著名的负扣税(Negative Gearing),通过一个案例来观察以下折旧在负扣税中是如何发挥作用的。

假设投资房买家A先生,其工作收入状况如下:

税前年收入为: $80,000

每年需缴纳税金: $18,067

A先生名下投资房情况如下:

年租金收入:$26,000

利息支出:$20,000

其他各项费用累计:$6,000

每年账面折旧额为:$5,000

当A先生在未申请折旧的情况下,其纳税算法为:

投资房租金纯利润:

$26,000-$20,000-$6,000= $ 0

结合个人税前收入:

$80,000 - $0 =$80,000

须缴纳税金:

$18,067

注意:在当今高利率时期,很多投资房买家的租金收入低于支出,上述案例中,如果利息支出与租金收入一样也为$26,000,则纯利润为-$6,000,最后需用于缴纳税金的睡前收入按 $74,000计算,所要缴纳税金也会减少!

而如果A先生申请了折旧$5,000,则其纳税算法为:

投资房租金收入纯利润:

$26,000-$20,000-$6,000 - $5,000= -$5,000

结合个人税前收入:

$80,000 - $5,000 =$75,000

须缴纳税金:

$16,342

所以A先生若是申请了折旧并将其从自己的年收入中减去的话,

即每年可以少缴税款:

$1,725澳币($18,067-$16,342)

以上案例仅针对某一年的折旧额度计算,具体计算也需通过专业的会计师完成。折旧空间取决于物业的新旧程度,新房的折旧额度相对较大,旧房的折旧额度逐年递减,除非做过装修或翻新,那房主可以申请额外折旧额度。

效果图

澳大利亚

【澳洲公寓】MSQ三期Aura

效果图

澳大利亚

【澳洲公寓】MSQ三期Aura

效果图

澳大利亚

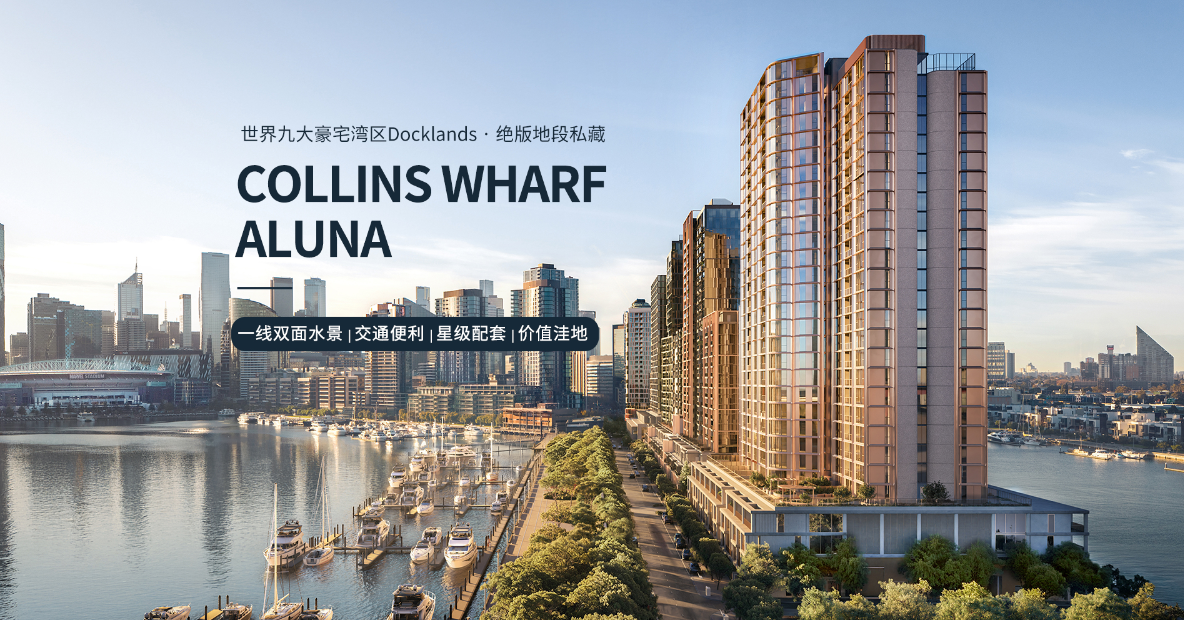

【墨尔本公寓项目】ALUNA

效果图

澳大利亚

【墨尔本公寓项目】ALUNA

效果图

希腊

【希腊公寓项目】海蓝湾十六

效果图

希腊

【希腊公寓项目】海蓝湾十六