澳洲银行贷款一般有两种还款方式。一种是本息同还(Principal&Interest),第二种是只还利息(Interestonly)。

这两者有什么区别呢?这要从房贷利率政策的演变历程说起:

在过去,无论本息同还、只还息、自住房还是投资房,所有类型的房屋贷款产品利率都是相同的。

但后来,APRA针对投资者及只还息贷款作出了两个重大调整。

1.投资者贷款的基准

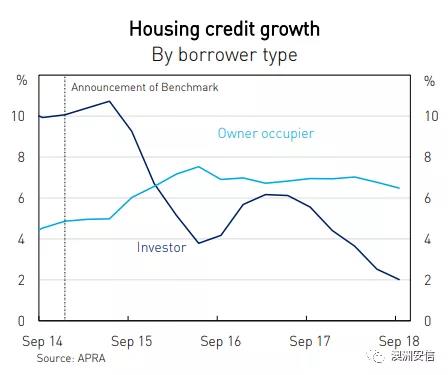

2014年12月开始,APRA宣布对房屋投资者进行限制,并给出10%的投资房贷年增长率的限制。随后,各银行都在降低投资房贷的增长速度。通常银行采取的手段包括:升高投资产品的利率,收紧投资房贷政策,有些银行甚至直接停止对投资者发放贷款。

2018年4月,由于实施该基准十分困难,尤其是对于小的贷款机构而言,与此同时市场表现疲弱,APRA表示废除10%的基准。

2.只还息借贷的基准

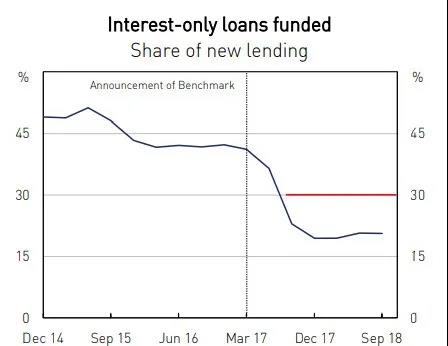

2017年早期,40%的房屋贷款都是只还息的类型。但由于高房价,缓慢的收入增长,以及未来可能的利息增长,监管机构担心贷款人负债积累越来越多,在5-10年只还息期限结束后,他们将面临“还款冲击”(repaymentshock)。

因此,2017年3月,APRA再次对房贷政策作出调整,限制只还息借款只能占总房屋贷款的30%,各银行限制只还息产品,只还息贷款利率从而走高。2017年9月,只还息占总房贷的比例稳定在20%左右。

2018年12月,APRA表示已达到减少只还息贷款的目的,宣布取消对于只还息贷款的基准,更多有竞争力的只还息贷款产品逐渐出现在市场上。

许多购房者经常在两种还款方式时很犹豫,

到底应该选择只还息(InterestOnly)还是本息同还(Principal&Interest)呢?

什么是只还利息?

顾名思义,只还利息,就是指在选择的期限内(通常为5年)只偿还贷款所产生的利息部分,从而降低小还款额。

也就是说,贷款人可以选择在前5年只还利息,不还本金,5年后开始正常的本息同还。

而在实际操作中,对于想要继续使用只还息的贷款人,到了5年期限其实可以转贷,年限重新计算30年。

只还利息的优势

优势一:只还息的还款模式,使得每周还款的金额略低,因此增加贷款人了手里现金流,在投资中产生的支出也相对较低。因此许多以投资为目的的购房者,倾向于选择只还息。

优势二:澳洲可以负扣税。如果房子作为投资用途,只还息可以让贷款人的账面亏损大化,从而达到抵税的目的。

优势三:只还利息的产品通常可以配合对冲账户使用,可以做到闲置资金大自由化同时降低养房成本。

只还利息的风险

只还利息虽然有一定的优势,但是也有相应的弊端。

风险一:目前市面上的贷款产品,只还利息的利率普遍偏高,通常会比连本带息高出0.5%左右。长期来看,只还息将会比连本带息产生的利息总额要高出很多。

风险二:若采用这种方式,前期月供低,会在一定程度上减少还款压力。但一旦利率上涨或自身财务状况发生变化,家庭财务负担将骤增。

风险三:若贷款人的资金管理能力较弱,且没有很好的消费习惯,选择只还息可能会使借贷人增加许多额外的支出。

在选择只还息贷款产品时,借贷人应清楚明白贷款本金将不会降低,利息支出将会较高,收入可承受贷款额也会相应较低。此外,在只还息贷款合同结束后,每月还款将大幅增加。

来自:安信信息咨询