澳大利亚的高福利以强大的税务系统为支撑。这里的税制是一个由“合理的税收法律+完善的管理机构+严密的审计机制”组成的完善有机体。每人终身只有一个税号。每逢财政年初,在澳洲的你,无论是勤工俭学的海外留学生,还是打工或者做生意的澳洲居民,纳税都是你的义务。

然而,你是否知道,许多百万、千万甚至亿万富翁合法地只缴纳他们收益的20%以下的税?反而是每天埋头辛苦工作的普通阶层,纳税比例更高?

调查显示,只有20%不到的投资者知道怎么利用他们的合法权益去获得佳财务优惠。税务专家指出,在房产投资领域,大多数投资人从未使用过的税务抵扣项目近8000种,每一百万的房产每年平均少抵扣2万元(2016年6月25日澳洲金融报)。

澳大利亚是一个鼓励投资创业的国家。在合理的情况下,有些税是可以合法减免的,从而为你的财富增值。随着2016年报税季的开始,你应该着手更新税务知识,为大限度抵税退税做好充分准备。以下就是三种合法避税方法:

一、投资澳洲房产

投资房支出的许多费用都可以进行退税,例如贷款利息、管理费、市政费等等,而折旧是其中重要而特殊的环节。

一般来说,全新房屋前五年都有相当可观的折旧,通常40万的市公寓房,年折旧约在$8000-12000元/年。假设你的年收入是5万,你本来应该按照5万标准缴税,但是因为投资房账面折旧1万元,你当年就只需要为4万元收入纳税。这就是为什么澳洲的高收入人群会买很多投资房的原因。

充分利用折旧抵税,不可以每年节省费用,还有可能令你的投资物业供款时间缩短几年。

二、建立小生意

近年来澳洲政府为了扶持小生意,在税务上给予优惠。去年5月开始推行的小企业加速折旧政策,此一项就可以大抵扣2万元。今年澳洲政府继续颁布了一些新的鼓励政策,比如对企业启动成本的优惠政策和一些税务抵消政策。

充分利用2016年的政策,不可以节省当年费用,或对来年收入亦有正面影响。

三、家庭信托基金

成立一个由家庭成员组成的信托基金(FamilyTrust),用基金去运营生意或购买投资物业。当产生收益时,收益分给每个家庭成员,按个人所得收益缴纳税收从而达到避税。比如,家庭基金年收入15万,基金成员(受益人)3个。你可以在形式上将收入均分给3个基金成员,按每人5万缴税。如果没有基金,可能需要按照15万的个人收入缴税,比使用基金要多缴纳许多税。

效果图

澳大利亚

【澳洲公寓】MSQ三期Aura

效果图

澳大利亚

【澳洲公寓】MSQ三期Aura

效果图

澳大利亚

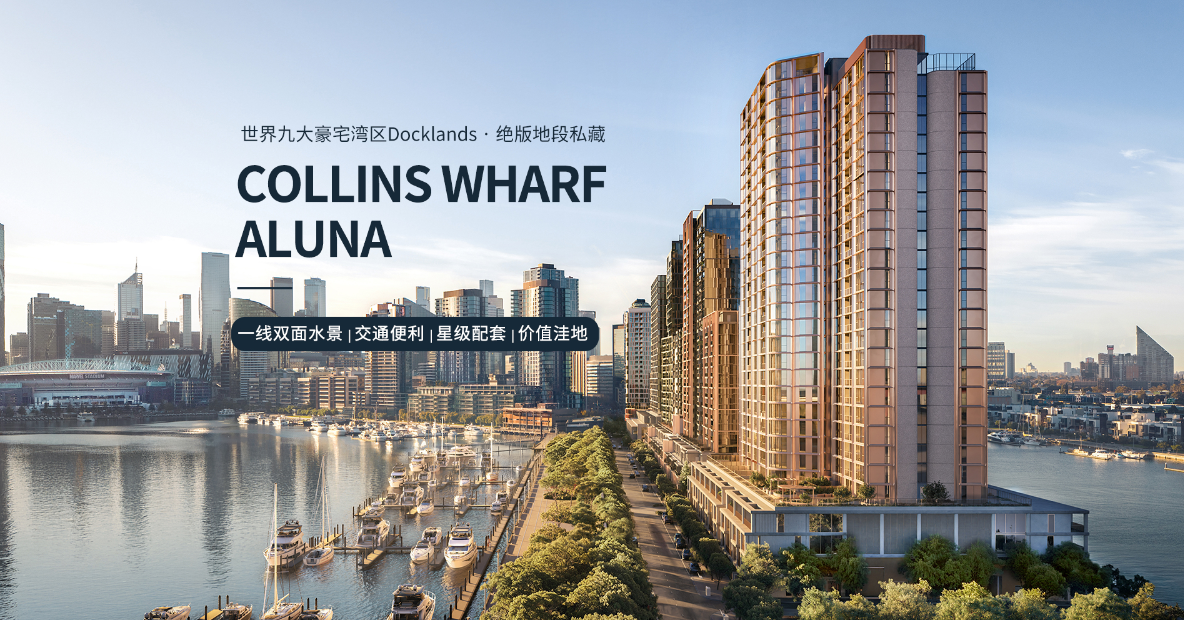

【墨尔本公寓项目】ALUNA

效果图

澳大利亚

【墨尔本公寓项目】ALUNA

效果图

希腊

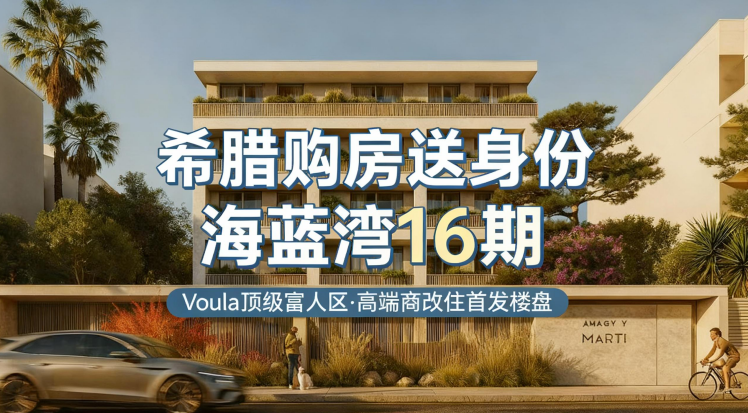

【希腊公寓项目】海蓝湾十六

效果图

希腊

【希腊公寓项目】海蓝湾十六