你是否作为外国人被征收或认为你可能被征收附加税或土地税?

本文提供了国家税收附加费的背景,每个国家对附加费的应用摘要,以及您可以采取的措施。

背景介绍

在过去的几十年里,澳大利亚已被证明是对外国投资具有吸引力的地方,这主要是由于其经济稳定、制度完善以及许多资产类别的长期增长。

澳洲房产也不例外。事实上,根据莱坊2018年财富报告,悉尼被列为高净值人士和高净值人士理想的居住和投资城市第11位,墨尔本也不甘落后,位列第20位。

随着澳洲房产在外国投资者中的受欢迎程度的上升,自2015年起,澳洲各州政府对在该州辖区内购置或持有房产权益的外国人推出了税务附加费。目前,8个州和地区中,有6个州和地区对某些购置房产的外国买家征收附加税,和/或对需要缴纳缺席业主附加土地税的房产征收较高税率。

各州和领土的比较

根据TheTaxInstitute的"快照系列",新南威尔士州对向纳税人征收的印花税、工资税和土地税的依赖程度高;在2018财年,其总收入的31%以上来自这三个来源1因此,新南威尔士州对在新南威尔士州拥有房产权益的外国人征收土地税和关税的比例也是高的,这并不奇怪。

然而,我们注意到,维多利亚州是一个对拥有商业财产的外国公司和信托公司征收土地税的州。这与其他司法管辖区不同,目前这些司法管辖区要么只对住宅财产实行优先领取权,要么就昆士兰而言,只对个人实行优先领取权。

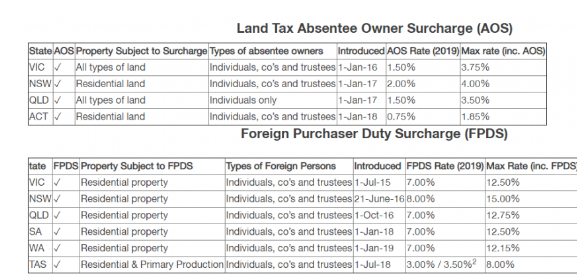

为便于比较,现将国外附加费汇总如下:

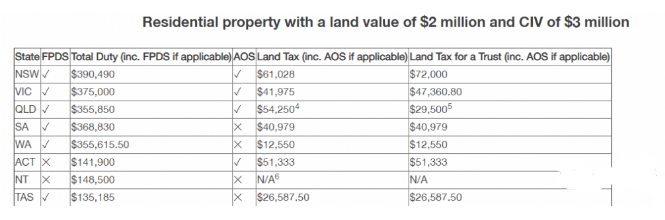

以2019土地税年度为例,外国人全资拥有的住宅物业,土地价值200万澳元,资本改良价值(CIV)300万澳元(包括土地上的物业),将产生下表所示的关税和土地税负债(但豁免适用)。3表格的后一栏显示了如果土地是以信托形式持有的情况下适用的土地税责任(这导致新南威尔士州和维多利亚州的土地税率较高,但昆士兰州的土地税率较低,因为在昆士兰州,AOS只适用于个人)。

我们注意到,"住宅物业"一词在印花税法例中的定义很宽泛,可以包括目前不适合住宅用途的土地,但业主打算将其重新规划或发展为住宅物业。同样地,"住宅物业"也可包括业主不打算用于住宅用途,但可完全或主要用于住宅用途的土地。

对外国附加费可能采取的任何行动取决于获得或持有相关土地的实体类型以及该土地的用途。

例如,对于打算购买住宅物业的全权信托(如家族信托),我们强烈建议审查您的信托契约及其受益人的居住地,以确定其是否会引起关税附加费的适用。例如,在维多利亚州,当受托人有能力将过50%的信托资本分配给属于契约中所述受益人范围内的外国人士时,关税附加费可适用于应税交易。这意味着,尽管受托人过去没有向外国人分配资金,将来也不打算这样做,但仍可适用附加费。

如果全权信托契约有可能满足关税附加费的要求,通常可以对信托契约进行修订,以管理这一风险(条件是受托人有权修订契约,而且这样做不涉及过多的关税或资本利得税)。

对于任何其他类型的实体,可根据实体类型、财产类型或允许税务局酌情给予豁免的情况,申请免除关税或土地税外国附加费。

税务机关的酌情豁免一般适用于由外国人部分或全部拥有,但日常管理在澳大利亚进行,且纳税人通过房地产开发或商业活动对当地经济作出重大贡献的公司或信托。

我们建议,任何可能受到这些附加费用影响的人都应寻求建议,以确定他们是否是外国买家,或由外国人拥有或控制的实体,以及是否有可能管理附加费用的风险。

我们还注意到,外国投资者有义务将其财产所在国家的税收局告知其状况,因为不通知可能招致罚款。